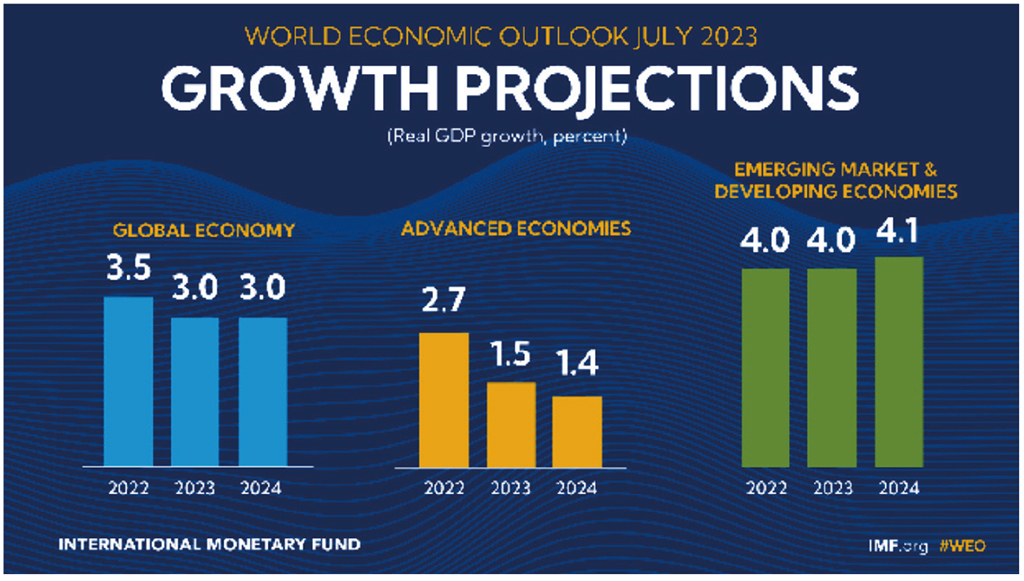

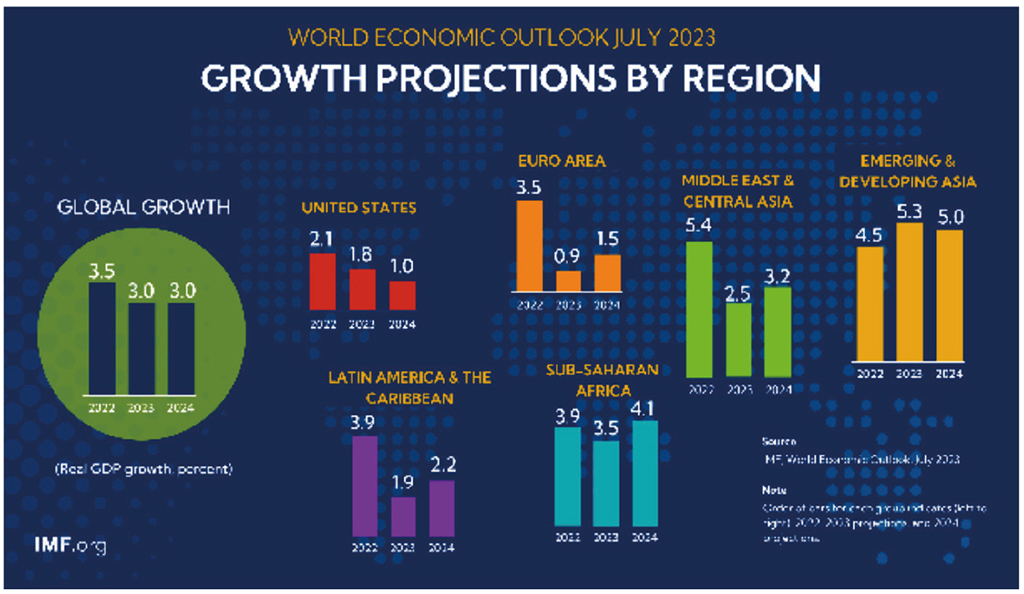

國際貨幣基金在該年7月再次發表全球經濟展望,全球經濟增長預計將從2022年估計的3.5%下降至2023年和2024年的3.0%,全球央行為應對通脹而提高政策利率,繼續對經濟活動構成壓力,而全球總體通脹率預計將從2022年的8.7%下降至2023年的6.8%和2024年的5.2%。其中已開發國家的經濟增長將由2022年的2.7%下降至2023年的1.5%和2024年的1.4%,而開發中國家的經濟增長將由2022年的4%維持至2023年的4%和2024年的4.1%。而全球經濟的不穩定風險,仍來自烏克蘭戰爭、極端氣候的衝擊,讓通膨保持高位,而引發更緊收的貨幣政策,加上中國經濟可能放緩,房地產債務風險仍陷緊張,這都是全球經濟增長的潛在風險。(見圖1)

過去一年,台灣經濟也陷入了困境,根據行政院主計處在該年8月18日公布,2022年台灣經濟增長率(GDP)約2.35%,但第四季卻呈現負-0.78%增長,2023年第一季也呈現負-3.31%的增長,第二季經濟則有1.36%的增長,預估全年經濟增長率約1.61%,並預估2024年能有3.32%的經濟增長率。就主計處所公布的消費者物價指數,2022年為2.95%,生產者物價指數為10.51%,但2023年的消費者物價指數,第一季則為2.61%,第二季為2.04%,預估全年為2.14%,就生產者物價指數分析,2023年第一季為漲3.16%,第二季下跌約-3.67%,預估2023全年下跌約-1.1%。

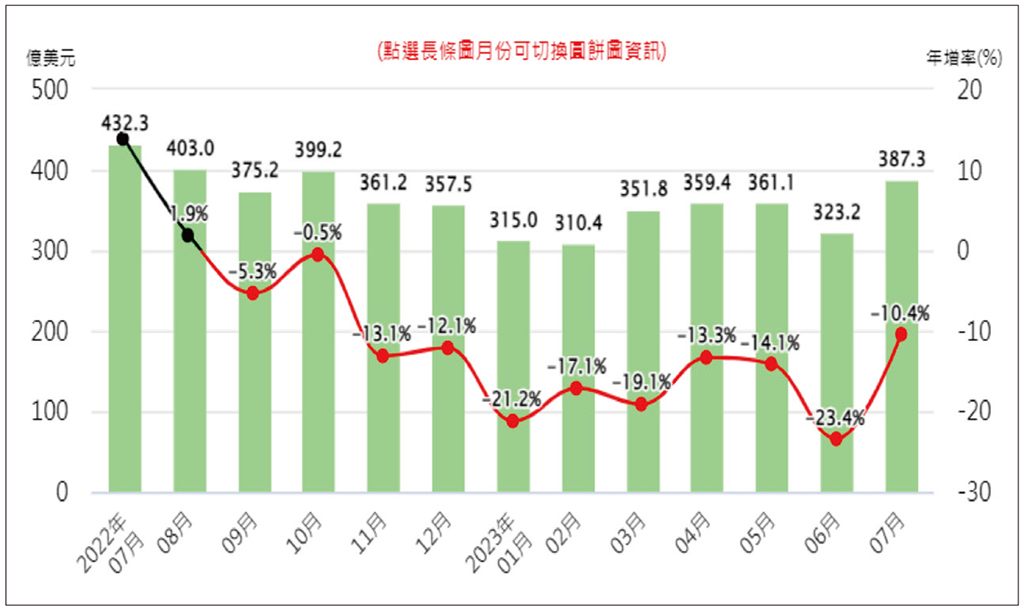

台灣經濟困境原因主要來自進出口貿易的衰退,以國貿局統計,2023年1~7月出口貿易較2022年同期衰退約16.9%,進口貿易也衰退約20.2%,這都與全球經濟陷入緊縮,加上原物料下跌,調整庫存成為企業經營首要任務,尤其是佔約50%出口額的半導體、資訊、通訊等庫存調整更是明顯,這讓台灣出口產品,除了機械用具及零件還有增長外,其他品項出口都維持20~30%的降幅。而出口衰退超過17%的地區包括中國大陸、韓國、大洋洲及馬、越、菲、印尼、中東及非洲等地;外銷市場衰退,但內需消費市場卻是逐漸熱絡,2023年上半年的零售營業額,較2022年同期增加約8.99%,餐飲又營業額則增加約26.27%,而美元轉強,美元台幣匯率到8月底亦接近1比32元台幣。(見圖2)

●圖1:2022~2024年全球經濟成長預測(資料來源╱IMF國際貨幣基金)

●圖2:近一年台灣出口貿易額及增長率(資料來源╱經濟部國貿局)

2023年經濟困境下的台灣印刷包裝相關產業 ...