2022年期間全球政經都是極端不平靜的一年,受到新冠肺炎(COVID-19)持續蔓延肆虐全球,與病毒共存成為生活新常態,俄烏戰爭驅動糧食與能源的飆漲,讓全球人民都飽受通膨之苦,加上美國暴力升息,又造成全球股市、匯率的大波動,這更讓全球對未來能源、糧食、資金都呈現潛在的供需風險;而地緣政治與供應鏈在地化需求問題,也讓東協及印度成為供應鏈遷移最大的受益者,台灣問題呈現國際化,讓台積電順勢往美日投資,這都是全球動盪的部分結果。

通膨加速產業朝智能化發展

疫情也改變人們消費、工作及生活習慣,加速數位化活動是最明顯的,疫情期間由居家上班、網購及外送、線上教育及遠距醫療、線上娛樂與運動、數位金融服務、無人商店等都大行其道;而疫情也改變人們生活思維,搬離城市、重視家庭生活高於工作,加上疫情限制境外移工,這讓全球企業都面臨到大缺工時代,加上工資與資金成本大幅提高,通膨加速也推動產業往智能與自動化發展是必要之路。

一、全球通膨、衰退的生活,艱困日子已經來臨

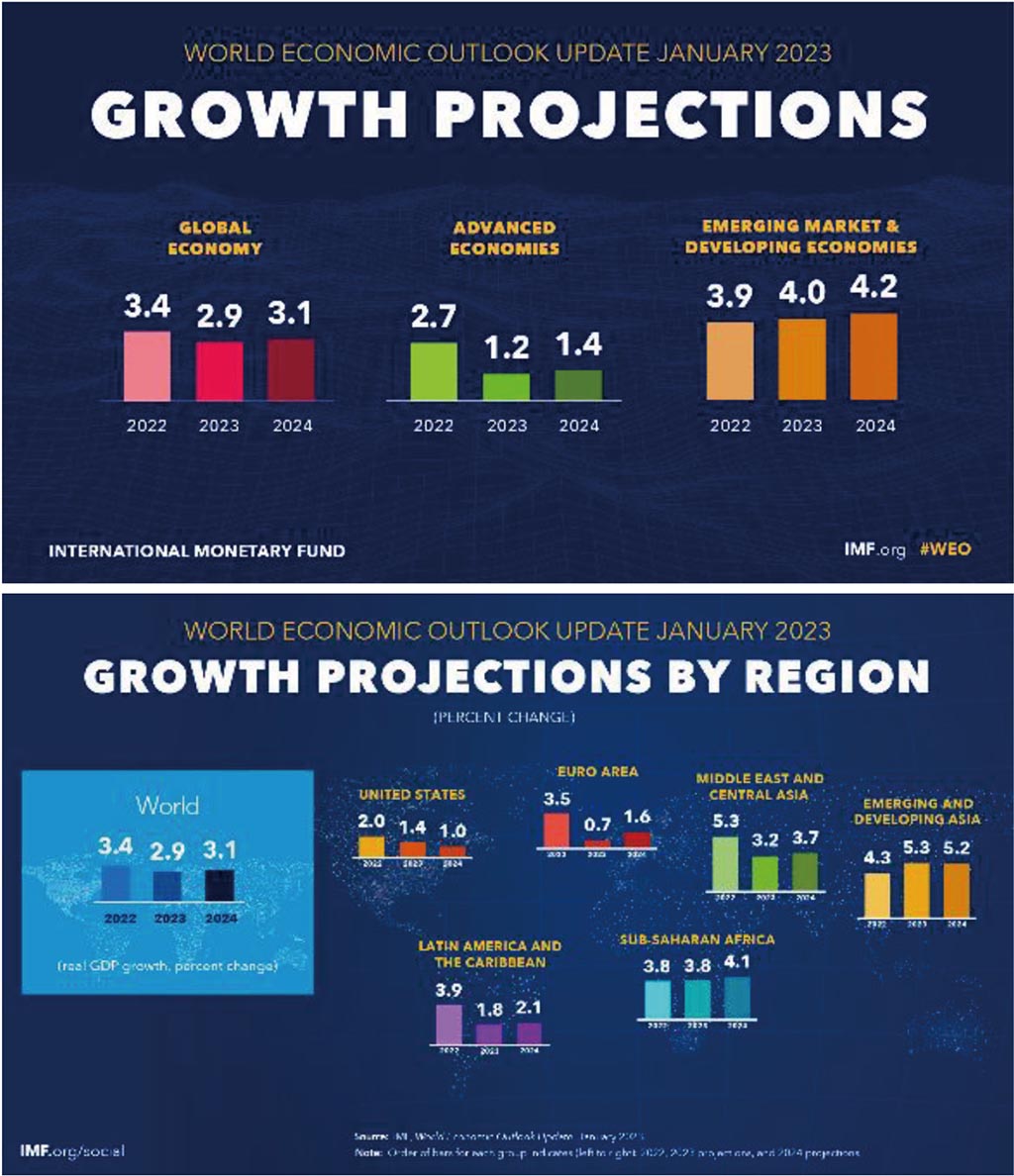

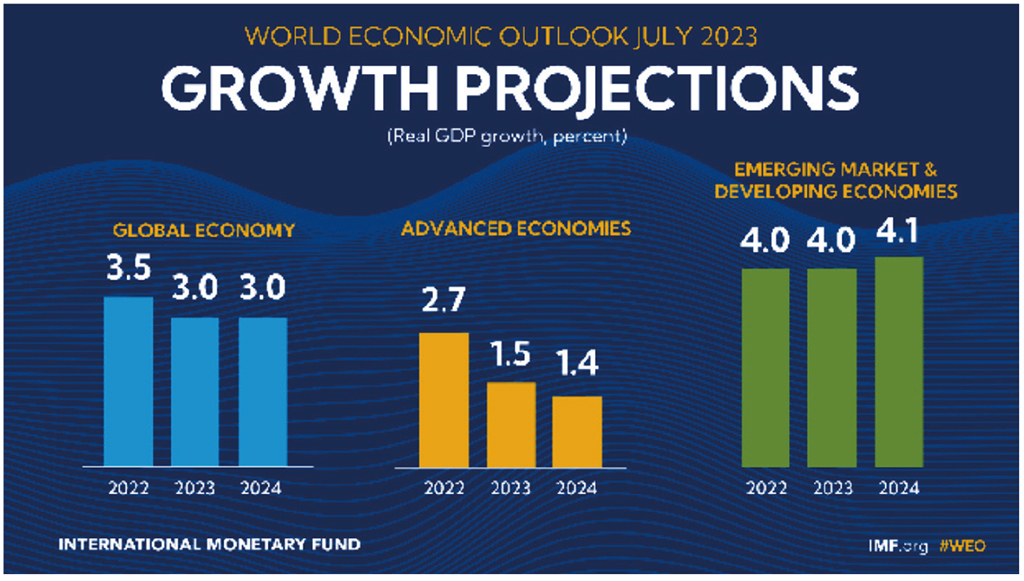

2022年的全球大動盪,再度衝擊全球經濟增長,根據國際貨幣基金(IMF)2023年元月報告,全球經濟成長率由2021年的6%降至2022年的3.4%,並預測2023年再降至2.9%(較上季預測提高0.2%),其中已開發國家在2022年增長2.7%,2023年將降至1.2%,發展中國家在2022年僅增長3.9%,2023年增至4.0%(上季調查為2.3%),但IMF總裁在2023年元旦示警,2023年將是更艱困的一年,1/3國家恐陷入衰退,通膨、衰退的生活艱難時代來臨,全球貿易量增長將由2022年的4.3%再降至2.5%。(見圖1)

疫情爆發三年期間,供應鏈與通膨議題一直困擾著全球,根據世界農糧組織(FAO)報告,2022年的農產品均價共上漲約14.3%。商品上漲造成全球性的通膨,已開發國家的英國、比利時、奧地利、瑞典、義大利的通膨率(CPI)都超過10%,這對開發中國家的傷害更大,南美、中亞、東歐國家的通膨率更超過20%,同時也造成很多國家失業率的上升;根據國際貨幣基金的一份報告,全球通貨膨脹預計將從2022年的8.8%下降到2023年的6.6%和2024年的4.3%,但仍高於疫情大流行(2020〜2021年)約3.5%的水平。(見表2)

韋氏辭典公布2022年的關鍵字是Gaslighting,直譯是煤氣燈,但語意衍生是一種心理操縱、情感控制的意思,而過去幾年的全球假訊息暴增,加上政治人物做為策略性的誤導,Gaslighting當作年度字確實有感。英國牛津大學出版社的年度字為「哥布林模式(Goblin Model)」,這語意有「擺爛、躺平」的意思,指毫不保留、不帶歉意的自我放縱、懶惰邋遢,甚至是貪婪享樂的行為,而人們經過三年的疫情封鎖,拒絕回歸「正常生活」、不想努力的普遍情緒,「哥布林模式」確實有其代表意義。而日本的年度代表字為「戰」,象徵2022年北韓飛彈示威、俄烏戰爭都令人心浮動,台灣則選出2022代表字「漲」。依據行政院主計處統計,2022年台灣消費者物價指數(CPI)為2.95%,比其他國家都還要低,但生產者物價指數(PPI)年增率漲了10.53%,而躉售物價指數(WPI)年增長率約12.43%,導 致台灣民眾對物價飆漲的感受還是很深的。